高資產人士過世後,若留下股票等非現金遺產,台北國稅局表示,遺產繼承人可運用二管道,達到以遺產抵稅的目的。首先是主張繳納困難,循實物抵繳方式;二是運用擔保機制取得部分遺產後,再以處分遺產的所得繳納稅款。

經濟日報提供

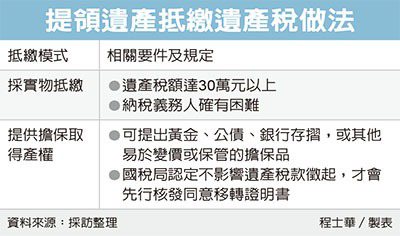

官員表示,二種管道適用的要件不同,一般而言,若想以遺產抵繳遺產稅,是依據《遺產及贈與稅法》第30條規定,遺產稅應納稅額在30萬元以上,且納稅義務人確有困難,不能一次繳納現金時,才能以遺產當中的實物進行抵繳。

然而實物抵繳的適用要件複雜,官員表示,若不符合實物抵繳的要件,遺產繼承人可以選擇提出確切納稅擔保,向國稅局申請同意移轉證明書,先移轉取得遺產產權,再以處分遺產所得繳納稅款。

官員表示,近期即有位甲君過世,留下的遺產稅高達300萬元,繳納期限只到今年4月10日止,但全體繼承人希望出售甲君所留下的A公司股票,出售價格相當於320萬元後,用來繳納遺產稅。在這個例子中,靠的就是繼承人提供自有存單(價值約300萬元)作為擔保,國稅局才核發A公司股票的同意移轉證明書,讓繼承人們先處分甲君股票,再將出售價金用以繳納遺產稅。

官員表示,若想提出擔保先取得遺產,是依據遺贈稅法第41條,當納稅義務人基於特殊原因,必須於繳清稅款前辦理產權移轉,要先提供確切納稅保證,向國稅局申請核發同意移轉證明書;若沒有取得證明書,通常不能進行移轉登記。

官員表示,所謂的確切納稅保證,包括黃金、公債、銀行存摺等,以及其他經財政部核准易於變價及保管,且無產權糾紛的財產,由國稅局審酌確實可供納稅擔保,且不影響遺產稅款徵起時,即可先行核發同意移轉證明書。